如何抢占数字供应链金融赛道?

2020年以来,各地各部门以习近平总书记重要讲话精神为指引,打出补链固链强链的政策组合拳,在提升产业链供应链稳定性、竞争力和现代化水平方面进展良好。

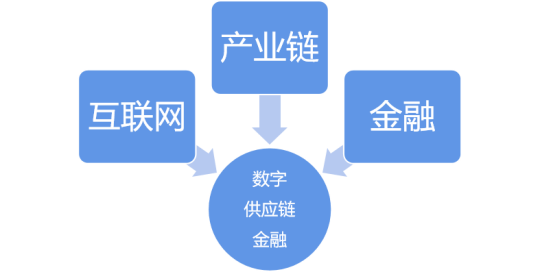

数据资源的积累为产业链供应链的协同发展带来新的发展契机。国务院《“十四五”数字经济发展规划》提出“利用数据资源推动研发、生产、流通、服务、消费全价值链协同”的目标,人民银行《金融科技发展规划(2022-2025年)》也提出“释放数据要素潜能,实现全价值链、全要素优化配置”的目标。信息流与资金流都是协调优化产业链供应链的有效路径,数据、技术与金融的结合能在提升产业链竞争力和韧性的过程中发挥倍增作用,其中最令人期待的就是数字供应链金融业务。

我国数字经济的高速发展与数据要素、数字技术的领先水平,显著改善了供应链金融服务的基础。供应链金融无论是政策层面还是实践层面都迫切需要结合当前数字化背景、产业链供应链发展需求,进一步优化模式。2020年以来以中国人民银行等八部委共同发布的《关于规范发展供应链金融 支持供应链产业链稳定循环和优化升级的意见》为代表的一系列供应链金融政策,致力推动供应链金融更有效地缓解中小微企业的融资困境、支持产业链供应链的强链补链延链、进一步推进供给侧改革和脱虚向实,供应链金融服务的数字化符合政策发展方向。

产业链供应链的协同发展对链上信息流的传递效率提出了更高的要求。如果终端消费者的需求能尽快沿链条向上游传递,经销商的备货、厂商的生产制造、品牌的研发都能更有针对性。如果供应商的采购与备货情况能尽快沿链条向下游传递,厂商和下游经销商组织生产与备货的效率也会得到提升。一些厂商花费了大量时间精力进行市场研究,如果他们能更有效地传递信息,整个链条上的供应商和经销商或许都会受益。

然而链上各环节间天然存在数据壁垒,阻碍了信息流的有效传递。一位经销商发现某款商品卖的好,愿意积极地备货铺货,这个信息可能在短时间内为他带来巨大收益,因此唯恐信息流出到上游厂商并通过厂商传递给其他经销商竞争对手。一位供应商了解到某原料可能要涨价了,他开始大量囤货,且不愿意将囤货数据传递给下游厂商或其他同类供应商。对于链上主体而言,价格、库存、销量等数据都是商业机密,意味着效益、谈判地位,自然有动力隐瞒信息,避免数据的传递。也就是说,由于链上各方自身利益最大化的理性诉求,产业链供应链上各环节仿佛数据孤岛,信息流难以有效传递。

当下,越来越多企业进行了数字化转型,但数据孤岛的串联仍任重道远。一方面,企业的数字化转型还需进一步发展。虽然北京大学国家发展研究院与智联招聘联合开展的调研发现我国超过8成企业已经开始进行数字化转型,但根据中国电子技术标准化研究院的报告,2021年我国在数字化转型中处于深度应用阶段的企业占比为9%。与高昂的数字化硬件软件成本、设施设备维护成本、员工学习成本相比,很多企业仍未找到数字化的收益。

另一方面,即便很多链主企业(核心企业)已经深度应用各项先进数字技术,沿产业链供应链向外拓展数字化范畴、突破上下游间数据壁垒甚至层层推进,难上加难。这些领先的数字化企业在自身生产经营范畴内实现了数字化,显著提升了产品生产制造效率、自身采购销售配送的供应链效率,通过成本的集约收回了数字化成本。

这些链主企业大多希望拓展数字化范畴,将上下游的外部供应商、经销商部分数据,甚至跨环节将原材料供应、门店销售或消费者消费数据引入,以获取和传递信息指导生产或扩张,真正实现全链路优化。然而,受制于数据壁垒的存在,少量强势的链主企业或可强制上游供应商、下游经销商提供部分数据,能进一步沿链获取跨环节数据的链主企业凤毛麟角。

既然商业机密、利益冲突导致了链上环节成为数据孤岛,是否可能找到一些共同的价值点,以共同利益促使链上主体愿意贡献出自身数据呢?答案是可以,一个可行的共同利益诉求可能是周转(融资)。对于大量链上主体,尤其是长尾链属企业,都多少面临着融资困境。受制于资金约束,链属企业的采购、备货能力受限,直接限制了他们的周转和利润,也就限制了链上其他企业的采购和销售。那么链上主体可能有共同的融资、周转诉求,使其愿意为此开放部分数据。

步入新常态以来,在国际竞争环境的变化和国内大循环为主的经济发展模式下,众多链主企业的一致战略是下沉市场。虽然链主企业在全国多省市都有销售机构,但很多长尾经销商仍受制于融资缺口,间接导致链主企业、供应链的增长乏力。

中小微企业融资难现象普遍存在,经销商从传统金融机构获得经营性借款的难度大。很多经销商使用个人账户而非企业账户经营,采销流水无法与个人生活流水分开,能提供的经营数据又很难被传统银行采信。除信用流水外,经销商们往往也没有充足的抵押资产,除个人房产车产外,经销商们大量资金其实是沉淀在备货、存货中。

但很多存货诸如酱油、牛奶、油漆、电池等,无法满足传统银行的抵押物标准。缺乏可信的信用数据和标准的抵押资产,长尾经销商只能依赖个人资金、个人信用借款备货,融资规模较小,不仅影响了经销商自身的收益,也限制了链主企业渠道的下沉。

很多链主企业虽然在数字化转型方面有所成效,但仍面临向外拓展数据范畴的难题。经销商通常比较排斥让链主企业了解自身经营情况。虽然直接的采购订单能向链主企业反映经销商订货备货情况,但想考察经销商的铺货、销售情况很难。经销商不愿被链主企业监管奖惩,提供的信息滞后或不可信,阻拦链主企业直接触达其下游零售门店,数据壁垒难以突破,很多链主企业其实只能掌握自己向经销商销售数据。

数字供应链金融可能通过金融服务突破数字壁垒。这些长尾经销商以往考虑机密泄露的风险、受到监管约束的成本,排斥信息的向外传递;但当信息的传递会带来利益时,情况就截然不同了。数字供应链金融服务能够为这些长尾链属企业带来更高的规模和周转,收益的增长会促使长尾链属企业愿意为了高收益而向外传递部分数据。

比如链主企业通过联合数字金融中介共同为下游经销商、零售门店供应链金融信贷产品(甚至终端消费者的消费金融产品)贴息。链属企业为了获得融资、提高周转和总收益规模,愿意授权金融中介调用部分基本信息,而采购规模、时点、品类或型号则通过信贷数据自然地传向了金融中介和参与贴息的链主企业、头部链属企业,数据由此实现传递。

通过数字供应链金融以价值串联链上数据孤岛的模式,需要依托强大的数字金融技术才能实现。传统供应链金融模式的信贷策略是深耕核心企业信用,在核心企业的确权和担保下为头部供应商提供供应链金融服务。但为了串联和协同全链路的信息和经营、为了进一步下沉渠道,仅局部头部企业远远不够,更重要的是引入长尾链属企业。传统供应链金融模式力不从心,必须依赖信贷效率更高、成本更低的数字供应链金融模式。

在数字技术的支持下,数字供应链金融服务能为长尾链属企业、链主企业的下沉渠道带来比传统模式更高的价值。在收益增长方面,(1)长尾链属企业能得到传统模式下无法获得的经营性信贷支持和优惠,经营规模的增长会显著提升总收益。(2)链主企业的下沉渠道获得发展,实现销售的增长和品牌、市场的发展。

在成本降低方面,(1)长尾链属企业通过数字化终端可实现灵活借还,传统模式下的皮鞋成本和时间成本、固定还款期限下更高的总融资成本显著降低。(2)链主企业原本需要通过显著让利才能抢占渠道的营销成本也被较低的贴息费用替代。

事实上,链属企业的一些数据在自身业务范畴下不直接或难以发挥价值,譬如下游经销零售的终端信息,其实对链主企业的研发、生产、战略更有意义,间接有助于经销零售的选品和效益。这些信息只有沿链流动到了会真正优化主体策略的环节,才充分发挥了数据价值,滞留在数据孤岛可能没有意义。

再者,很多链属企业担心的数据泄露风险或损害,在数字供应链金融模式下,问题非常简单。链属企业的融资数据、终端的消费数据自然会沿链流向为其向银行推荐、提供历史交易记录、为其贴息的链主企业或上级链属企业,而融资、消费的规模、时点、用途、借款人授权基本信息对链主企业而言的数据可信度、数据丰富度已然十分充足。

数字供应链金融的价值创造可能串联链上环节间的数据、经营孤岛,真正串联起产业链供应链。这种串联可能体现在两个维度。一方面是通过支付结算和账户资金管理的效率提升,优化链上生产经营效率。另一方面是通过信息流的传递促进全链路的协同发展。

上下游的数据部分通过数字供应链金融产品汇总到链主企业,链主企业又可依托数字供应链金融技术和产品精细化管理采购和经销渠道、分区域或产品落实差异化发展战略。数字供应链金融前沿探索已证明,通过信贷支持和优惠以价值串联链上数据孤岛,真正协同全产业链供应链稳链优链是可行的。数字供应链金融可能是实现全产业链供应链稳定循环和优化升级的重要抓手。

文章来源:清华金融评论,图片来源:网络。

本文已标注来源和出处,版权归原作者所有,如有侵权,烦请联系我们删除!

上一篇:中国航信机场数字化产品事业部浦黎:数字技术驱动产业链供应链的拓展和变革。

下一篇:票据贴现如何深化支持实体经济