25家银行首批入围P2P存管白名单的背后……

【EFEC导读】首批通过测评的银行包括25家银行,有以建设银行为代表的国有大型银行,民生银行、广发银行为代表的全国性股份制商业银行,以北京银行、厦门银行为代表的城市商业银行,以及以海口联合农商银行、厦门农商银行为代表的农村商业银行,农村信用合作社、村镇银行等则无一家入围。

历经千辛,“符合条件”的存管银行终问世!

昨天晚上,中国互联网金融协会“全国互联网金融登记披露服务平台”低调公告了25家银行通过存管测评的申明,这意味着互金行业千盼万盼的银行存管白名单终于正式推出了!

首批通过测评的银行包括25家银行,有以建设银行为代表的国有大型银行,民生银行、广发银行为代表的全国性股份制商业银行,以北京银行、厦门银行为代表的城市商业银行,以及以海口联合农商银行、厦门农商银行为代表的农村商业银行,农村信用合作社、村镇银行等则无一家入围。

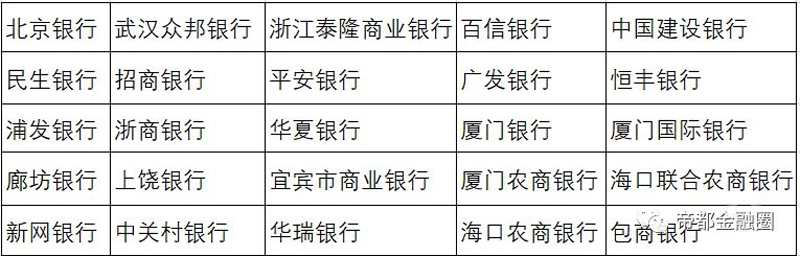

25家银行名单如下:

早在2016年8月,银监会发布的《网络借贷信息中介机构业务活动管理暂行办法》就直戳平台痛点,要求“网络借贷信息中介机构应当实行自身资金与出借人和借款人资金的隔离管理,并选择符合条件的银行业金融机构作为出借人与借款人的资金存管机构”。从此,P2P存管江湖彻底洗牌,先前如日中天的汇付天下、易宝支付、丰付支付等第三方机构市场逐步萎缩,日渐消停,行业掀起了一股“银行存管”潮.....如何拥抱银行、合规发展成为所有网贷机构的重大议题。

银监会并没有对符合条件的商业银行有更为明细的规定。此后,诸如上海、深圳、福建等地方金融主管部门下发的相关文件,要求选择在辖区内设有经营实体且符合条件的商业银行进行客户资金存管。由此掀起存管银行属地化的先河。

直到2017年12月,从中央层面上才正式对“符合条件”做出了更进一步的定义。P2P网贷风险专项整治工作领导小组办公室下发了《关于做好P2P网络借贷风险专项整治整改验收工作通知》。据该份文件,网贷机构应当与通过网贷专项整治领导小组办公室组织开展的网贷资金存管业务测评的银行业金融机构开展资金存管业务合作。监管机构界定的“条件”是通过“网贷资金存管业务测评”。已经上线银行存管的平台,合作的存管银行未通过测评,若要完成备案必须更换通过测评的银行为存管银行,银行存管“白名单”引起市场广泛关注。

首批白名单如何出台的,为何是这25家?

白名单的出台是由中国互联网金融协会具体开展工作的。2017年12月,P2P网络借贷风险专项整治工作领导小组办公室下发《关于做好P2P网络借贷风险专项整治整改验收工作的通知》,文件中规定,网贷专项整治领导小组办公室委托中国互联网金融协会开展网贷资金存管业务测评,网贷机构应当与通过测评的银行业金融机构开展资金存管业务合作。

在这个过程中,中互金严格遴选了专业的技术测评公司,并组织了行业最顶尖的专家团队,从去年下半年开始就有序开展了相关工作。据相关被验收单位的反馈,白名单的出具流程大概如下:测评由商业银行主动申请,中国互联网金融协会方面提供相应测评标准,交由商业银行自行整改,商业银行自行整改完毕后可申请中国互联网金融协会委托的专业测评机构进场测评,专业测评机构的测评可以视为初试,初始通过方可进行复试;复试由中互金专家、当地监管机构专家以及业界同行专家三方构成,充分保障了专家测评的权威性。专家测评通过后,则进入拟定白名单。在这些过程中,中互金不断会给被测评机构提出整改要求,整改彻底方能进入下一环节。

大文从相关机构了解到,一次完整的测评等于是次脱胎换骨的洗礼,经过测评整改部分银行的存管系统几乎等于重新构建了,也正是通过测评,才真正让以前不合规的地方、存在风险隐患的地方尽可能消除掉了。从各家银行的通过测评的申明看,测评结果由业务检查报告、系统检测报告以及现场审查报告构成。

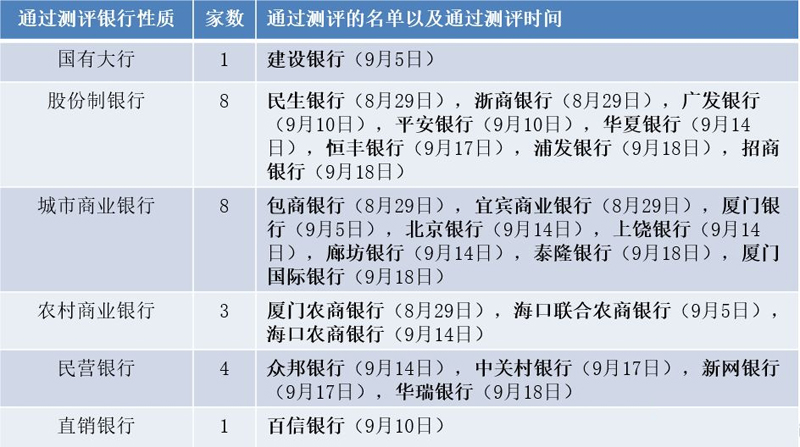

目前看,本次通过测评的商业银行构成极具代表性,覆盖国有大行、股份制银行、城商行、农商行、民营银行、直销银行等各种类型的银行业金融机构。

根据《中国银行业监督管理委员会2016年报》,截止2016年年底,我国银行业金融机构共有法人机构4399家,其中包括1家国家开发银行、2家政策性银行、5家大型商业银行、12家股份制银行、134家城市商业银行、1114家农村商业银行、8家民营银行、1家邮政储蓄银行。这4000多家独立法人的银行业金融机构中有70余家申请了存管测评,这25家能够首批顺利通过测评殊为不易。对照来看,12家全国性股份制银行中有8家入围首批通过测评的存管银行名单,突出体现了股份制银行对于P2P存管业务的看重。

此外诸如众邦银行、新网银行、中关村银行、华润银行、百信银行等新设的民营银行或直销银行均顺利通过测评,这些新兴银行中尤其以新网银行的合作平台数量最多。其中,身为国有大行的建设银行、身为全国性股份制商业银行的恒丰银行、身为民营银行的华瑞银行以及身为农商行的海口联合农商银行各有两套P2P网络借贷存管系统顺利通过了测评。而考虑到农村信用合作社以及村镇银行的技术能力和服务半径有限,进入白名单难度很大。

没有进入白名单的银行怎么办

在2016年8月监管要求网贷平台资金必须存管银行后,不少银行快速切入了银行存管市场。北京城在P2P存管业务规划比较早的银行以民生银行和中信银行为代表,但后续推进则非常谨慎。大量中小银行则将P2P存管业务视为获取低成本存管的良机,大量切入,但在“符合条件”的银行必须通过存管测评验收的门槛下又面临技术能力偏弱的问题。这就导致了一个尴尬:大银行有技术实力但做存管业务的激励不足,很多大银行推出存管业务只是丰富产品线并不意味着一定要投入大量精力做,小银行愿意投入大量精力做存管但技术能力明显偏弱。这一过程中,就给一些存管技术外包服务公司提供了市场空间,实质上目前推出的白名单中几家中小银行或多或少都与存管技术外包公司开展了合作。在这次整改过程中,中互金也将商业银行具备独立的技术运营维护能力视为通过测评的核心要点。

根据2017年11月28日,中国互联网金融协会发布的《关于开展网络借贷资金存管测评工作的通知》,首次测评未达合规等级的商业银行可再次提交测评申请,再次测评机会仅一次且须自收到测评结果通知书之日起三个月内提交,也就是说每家银行可获得2次测评机会。这意味着,本次落榜的其余几十家申请银行近期必然在加班加点密集整改以待新的测评机会,然而机会只有一次了。

真正愿意下大力气进行整改的银行顺利通过测评的机会还是很大的。以海口联合农商银行为例,这样的中小银行相比较大行而言在技术方面的不足是必然的,但通过有效地合规整改以及强化自身独立的技术支撑能力,最终顺利进入了首批测评名单,且有两套存管系统均通过测评。可见相应的测评工作并非对大银行有特别青睐,更多是看各家银行在开展存管业务合规整改的决心和投入。诸如江西银行、徽商银行等存管业务开展较多的银行由于整改进度较慢这次并未如愿入围首批存管白名单。我们应该对这次暂未通过测评的银行通过认真整改最终顺利通过测评保留乐观期待。

然而也并非是所有银行都对于做P2P存管业务感兴趣。5家大型商业银行中仅有建设银行通过测评,并不意味着建行在5家大型商业银行中一枝独秀,更大可能性是其他4家大型商业银行对于P2P存管没有太多兴趣。此外,技术服务门槛以及相关声誉风险的存在导致了一些中小银行主动退出了银行存管市场。今年早些时候,已经上线了29家平台存管业务系统的贵州银行宣布,因业务转型,公司于3月底彻底退出P2P平台资金存管业务。

与通过测评的银行开展资金存管的网贷平台是否构成背书

头部平台在存管银行选择上很多都压宝全国性股份制商业银行,并且压宝结果喜人。通过网贷天眼的数据看,开展了P2P存管业务但并未首批通过测评的股份制银行仅有兴业银行、中信银行以及光大银行三家,中信和兴业各上线了两家平台的存管,光大上线了一家平台的存管,且合作平台均为中小平台。而诸如玖富普惠、有利网等北京龙头平台上线的为华夏银行的存管,诸如投哪网、桔子理财等深圳龙头平台上线的则是广发银行的存管,两家银行都顺利通过测评。但也有部分头部平台压宝失误,合作的存管银行并未顺利首批通过测评。

银行选择P2P合作伙伴时都会进行审核,国有大行和股份制银行审核的严格程度一般更高,但P2P接入银行存管并不构成其安全的承诺。互金协会对于相关银行存管的测评重在其技术是否达标,而非其合作的平台是否足够安全。先前踩雷P2P的银行甚至包括本次通过测评的部分存管银行。因此即使上线存管银行顺利通过测评,也并不意味着P2P的安全性。在此大文广而告之:相关存管银行的公示信息不构成对白名单银行开展的网络借贷资金存管业务的持续合规性、完整性的认可,不构成对与商业开展网络借贷资金存管业务合作或“声称”合作的网络借贷信息中介机构合规情况的认可。

合规检查年底收官,存管银行切换迫在眉睫

银行存管构成银监会P2P“1+3”监管体系的三大支柱之一,存管银行通过测评构成顺利备案的必要非充分条件。而在今年6月30日的P2P备案大限延期后,8月份监管启动P2P合规检查工作,在P2P合规检查108条清单中,对未按规定开展客户资金存管的相关规定进行了细化。其中,问题涉及具体情况为:

网贷平台未完成与银行业金融机构的资金存管(包含仅签订存管协议但业务未上线运行、业务未全部上线、存管银行未通过测评)(66条);网贷机构设立的资金存管专用账户,绑定的银行卡具备透支功能,专用账户下设子账户的,子账户具备透支功能(67条);网贷平台虽已实施资金存管,但尚未完全符合《网络借贷资金存管业务指引》的具体要求(68条)。

可见,合作的存管银行通过测评也是本轮P2P合规检查通过的先决条件之一,而合规检查明确应于今年12月底完成,时间窗口只剩下三个月时间。对于合作存管银行并未进入首批通过测评名单的平台而言,合规压力陡增,目前有两个思路可以供后续选择:一是推动所开展存管业务合作的银行积极整改,争取在规定期限内顺利通过中互金的测评;二是抓紧时间更换合作的存管银行,选择已经通过测评的银行开展合作。

对于很多平台而言,从减少切换成本的角度考虑,第一种无疑是更为便捷的选择。但从提高自身对各种风险的把控力以及确保通过合规检查的角度看,第二种选择显得颇为明智,然而系统切换又是一件操心和耗时的事情。当年选择存管银行现在看是一场赌博,当重新押注时可以犹豫徘徊的时间已经不多……

由于存管银行测评工作和平台合规整改工作时间上具有重叠性,从减少存管银行测评结果对于平台冲击,同时也是尊重在白名单公布前平台选择存管银行带有压宝性质的客观事实的角度出发,建议合规检查中就开展存管的银行是否通过测评这一条给予一定合理合情的时间缓冲期,允许在其他方面做到了基本合规的优质平台在规定时间内切换到已经通过测评的银行开展存管业务合作。

附录

根据2017年11月28日,中国互联网金融协会发布了《关于开展网络借贷资金存管测评工作的通知》(简称"通知");从目前公布的相关政策来看,对于测评银行资格、测评方式、测评机会均进行了详尽的说明。

1、测评银行资格:首批测评对象为截止至2017年10月31日已开展网贷资金存管业务且已存在上线网贷机构的商业银行;

2、测评流程:测评流程按照报名测试、实施测试、测评结果、结果公示、持续跟踪等流程。其中,互金协会作为测试工作实施部门,负责总体工作的组织协调,包括规则制定、资料收集、实施评审、结果汇总等。网贷整治办负责政策指导并就测评工作进行监督检查。

3、测评方式:中国互金协会将对商业银行采取现场与非现场测评相结合的形式,针对商业银行网贷资金存管业务流程与系统建设的合规性、完整性进行全面综合测评。在中互金协会出台的《互联网金融个体网络借贷资金存管业务规范》中,对银行存管做出详细规定,其中有三点要求最具杀伤力:第一,合格的资金存管体系必须是"汇总账户+子账户"的模式,实现两层委托关系,说明部分存管银行出现只有大账户,而没有为每个客户开立子账户的行为是不合规的;第二,网贷平台在银行为客户开设的子账户,应当只是具备记账功能的虚拟账户,而现有的部分存管银行开立子账户是II类账户的行为不合规;第三,禁止委托人及第三方代理客户开户,不允许存管银行发生批量开户、委托开户行为,切断了与第三方支付机构联合存管的模式以及与助贷机构的合作通道。

上一篇:中美贸易摩擦与全球供应链建设座谈会九月在京启动

下一篇:从“中性”到“减持”,圆通速递为何被摩根大通看衰?