融资性贸易和供应链金融区别

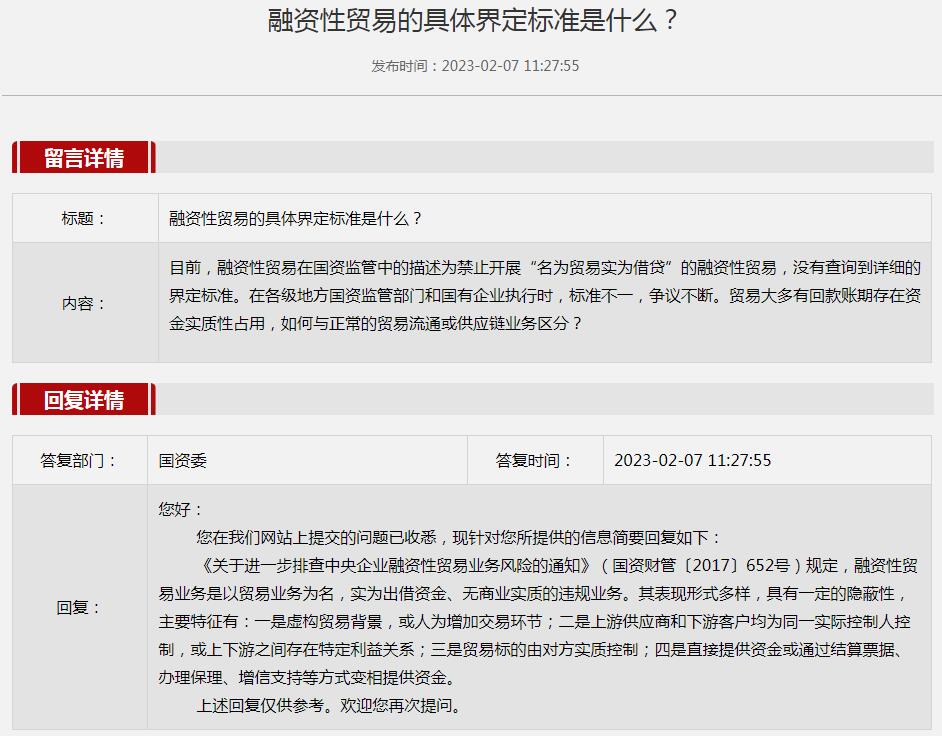

2023年2月,国资委网站政务咨询栏目中,关注度高、互动多、点击量大的问题就是“融资性贸易的具体界定标准是什么?”

国务院国资委答复:《关于进一步排查中央企业融资性贸易业务风险的通知》(国资财管〔2017〕652号)规定,融资性贸易业务是以贸易业务为名,实为出借资金、无商业实质的违规业务。其表现形式多样,具有一定的隐蔽性,主要特征有:

一是虚构贸易背景,或人为增加交易环节;

二是上游供应商和下游客户均为同一实际控制人控制,或上下游之间存在特定利益关系;

三是贸易标的由对方实质控制;

四是直接提供资金或通过结算票据、办理保理、增信支持等方式变相提供资金。

乍一看,融资性贸易和同样以货物贸易作为底层资产的供应链金融似乎有一些相似之处,但二者的境遇却截然相反。供应链金融受到国家层面多项政策鼓励,2021年更是被写入政府工作报告,成为我国服务实体经济、扶持中小企业的重要抓手。而融资性贸易,则是国资委三令五申严厉禁止的违规行为之一。两者的本质区别何在?

业内人士分析称:“融资性贸易是一种融资方式,表现为通过贸易的形式来融资;典型的融资性贸易,交易模式不正常,违反商业逻辑。供应链金融则一般是指金融机构向客户(核心企业)提供融资服务,同时向这些客户的供应商提供贷款,或者向其分销商提供预付款代付及存货融资服务。融资性贸易更多的强调融资主体和融资企业之间的关系,而供应链金融是核心企业与其上下游间达成的,一种面向供应链所有成员企业的系统性融资安排。”

需要注意的是,近年来,有企业打着“供应链金融”的幌子,实际却在玩“融资性贸易”的“老把戏”,由于后者的违规操作具有一定的隐蔽性,所以监管难度大、需要格外警惕。

警惕虚增收入、借道融资

例如,早在2018年,雪松控股就以2017年营收2210亿元跻身“世界500强”。而其2015年的营业收入仅有593亿元。短短两年时间,是如何做到营业收入翻了近四倍的?一位了解雪松控股的人士在接受媒体采访时称,在2017年间,雪松没有真实贸易背景的虚假贸易就远远超过500亿元。“大家都知道大宗贸易的利润只有千分之一甚至更低,并不怎么赚钱,雪松把自己包装得很大,目的是借500强之名从银行贷款、发行信托和理财产品。”

其董事长张劲曾野心勃勃地表示:“未来五年,雪松控股的目标是‘三个万亿’,即万亿销售额、万亿资产和万亿市值。”对于规模和声望的渴求使得资本家玩起了“空手套白狼”的游戏。为此,雪松控股在广州、上海等地成立了多家看似和雪松毫不相关的空壳公司,货物在这些空壳公司之间相互穿梭往来,交织成复杂的贸易链条。雪松只需要把住两头,中间加入通道,给点差价,就能顺利完成闭环贸易。

而中间环节,为什么要让国企“过一道”呢?业内人士称:“与国企做贸易可以给融资增信,因为卖给国企的货,应收账款能收回来,应收账款债权融资时利息成本更低,所以很多做虚假贸易的都要拽上国企。国企也有做大收入的需求,同时还能赚取一点差价。”

那么,货物又来自哪里呢?一位知情人士称:“如果你去仓库查仓单,这些货都不是雪松的,不是雪松入的库,也不是雪松交的仓储费,大部分都是国企的货,雪松是用别人的货来玩贸易。”

雪松的这种玩法在业内早已不是秘密,一些银行早就看透了雪松的把戏,不愿给它贷款。一位熟悉大宗商品贸易的人士表示,营业收入在这个行业是个容易浮夸的数字。2018年间,一位大行相关部门负责人明确:“贸易企业不能看营业收入,要看利润率。做大宗商品贸易的,做大收入非常简单,十有八九就是为了融资或套利。”

融资性贸易在短期内对公司业绩有直接的提升作用,虚假贸易量的增加被计入当期营业收入,直接拉高了企业利润,因此对那些面临业绩压力但又具备资金优势的国有企业有很强的诱惑力。这种“以贸易之名,行融资之实”的“融资性贸易”模式是近年来广泛存在的一种贸易形式,实践中引发了大量法律纠纷,给企业国有资产安全带来了许多风险和挑战。

监管力度不断加大

2014年以来,“融资性贸易”显现出极大的风险,引起了政府部门的高度重视。2015年11月,国资委发布的《关于做好2015年度中央企业财务决算管理及报表编制工作的通知》中首次提到“进一步加大融资性贸易的风险管控力度”。2018年4月,商务部等8部门联合发布的《关于开展供应链创新与应用试点的通知》明确“打击融资性贸易”。2021年,国资委在两份文件中严正声明:严禁融资性贸易,全面清理“空转”、“走单”等虚假贸易业务。今年4月17日,国资委再次重申,对“空转”“走单”虚假业务问题“零容忍”,一经发现即由集团公司或上级企业提级查办,涉及二级子企业或年内全集团累计发现3件上述同类问题的,应当报告国资委,由国资委提级查办。

从原有的加强融资性贸易业务管理、适度压缩融资性贸易规模、到全面清理、严禁融资性贸易,监管口径不断收紧。可以看到国家从监管层面对于惩治这种行业乱象的决心和力度。但由于融资性贸易的表现形式多样,具有一定的隐蔽性,监管难度很大。如何有效整顿贸易“空转”“走单”等违规行为?对此,北京师范大学政府管理研究院副院长、产业经济研究中心主任宋向清表示:“目前的监管体系由于技术、团队、设施和法律等方面存在局限性,对涉及融资性贸易的物流及资金流缺乏有效监控,大宗贸易中对核心企业的过度依赖,容易诱发客户授信额度过度膨胀,同时监管系统还没有形成成熟的风险管理体系、机制和团队,因此有效监管难度极大。要有效整顿这种基于融资性贸易形成的贸易空转和隐蔽性走单等违规行为,必须从完善法律、细化标准、充实团队、引入高科技监管网络和平台等入手。同时需要银行与全社会联动,共建遏止融资性贸易的监管体系,通过核资质、核价格、核金额、核商品、核货运、核合作伙伴、核贸易记录、核期限等严格的审核查验,引导和督促行业正本清源。”

文章来源:期报传媒,图片来源:网络

本文已标注来源和出处,版权归原作者所有,如有侵权,烦请联系我们删除!

文章来源:期报传媒,图片来源:网络

本文已标注来源和出处,版权归原作者所有,如有侵权,烦请联系我们删除!

上一篇:关于应收账款业务司法裁判的最新要点

下一篇:城投公司资产证券化有哪些优势?